相続税・贈与税改正のポイント

平成27年1月1日より相続税・贈与税の改正が施行されました。

この改正により基礎控除が引下げられ、課税対象者が改正前4%→改正後8%に倍増しています。

そこで、以下にポイントをまとめましたのでご確認ください。

目次

ポイント1:相続税の基礎控除が4割縮小!

これまでよりも相続税の基礎控除が下がるため、今まで相続税がかからなかった家庭も課税されるケースが増えます。一方で、未成年者や障害者の方の控除は強化されるようになります。

基礎控除

平成26年以前 5,000万円+1,000万円×法定相続人の人数

平成27年以降 3,000万円+600万円×法定相続人の人数

未成年者控除

平成26年以前 6万円×20歳に達するまでの年齢

平成27年以降 10万円×20歳に達するまでの年齢

障害者控除

平成26年以前 6万円×85歳に達するまでの年齢

平成27年以降 10万円×85に達する歳までの年齢

※特別障害者の場合、平成26年以前12万円⇒改正後20万円になります。

ポイント2:相続税の税率が一部5%アップ!

遺産の総額が2億円超3億円以下の人と、6億円超の人は税率が平成26年以前よりも5%高くなります。

|

法定相続分に応じた基礎控除 |

税率 |

控除額 |

|

1,000万円以下 |

10% |

– |

|

3,000万円以下 |

15% |

50万円 |

|

5,000万円以下 |

20% |

200万円 |

|

1億円以下 |

30% |

700万円 |

|

2億円以下 |

40% |

1700万円 |

|

3億円以下 |

40% ⇒ 45% |

1700万円 ⇒ 2700万円 |

|

6億円以下 |

50% |

4700万円 ⇒ 4200万円 |

|

6億円超 |

50% ⇒ 55% |

4700万円 ⇒ 7200万円 |

ポイント3:子や孫への贈与がしやすくなる!

父母や祖父母など直系尊属から20歳以上の人が3,000万円以下の贈与を受ける場合には、全体的に税率が低くなります。(パターンA)

また、3,000万円を超える高額な贈与は、税率の引き上げがある一方、1,000万円~1,500万円以下は平成26年以前より5%低くなります。(パターンB)

|

基礎控除を差し引いた後の課税価格 |

パターンA |

パターンB |

||

|

税率 |

控除額 |

税率 |

控除額 |

|

|

200万円以下 |

10% |

– |

10% |

– |

|

300万円以下 |

15% |

10万円 |

15% |

10万円 |

|

400万円以下 |

20%⇒15% |

25万円⇒10万円 |

20% |

25万円 |

|

600万円以下 |

30%⇒20% |

65万円⇒30万円 |

30% |

65万円 |

|

1,000万円以下 |

40%⇒30% |

125万円⇒90万円 |

40% |

125万円 |

|

1,500万円以下 |

50%⇒40% |

225万円⇒190万円 |

50%⇒45% |

225万円⇒175万円 |

|

3,000万円以下 |

50%⇒45% |

225万円⇒265万円 |

50% |

225万円⇒250万円 |

|

4,500万円以下 |

50% |

225万円⇒415万円 |

50%⇒55% |

225万円⇒400万円 |

|

4,500万円超 |

50%⇒55% |

225万円⇒640万円 |

50%⇒55% |

225万円⇒400万円 |

ポイント4:教育資金の一括贈与が可能に!

贈与を受ける側が30歳未満の直系卑属の場合、教育資金としてならば最大1,500万円(学校外に支払われる金銭については500万円)まで一括で贈与しても贈与税がかかりません。

条件

平成25年4月1日から令和8年3月31日までに、金銭を拠出して金融機関に預けた場合。教育資金とは、学校などに支払う入学金や学校以外に支払う金銭のこと

その他、税制改正に関する詳しい内容はお問い合わせください。

相続税や贈与税に詳しい税理士をご紹介させていただきます。

ポイント5:「生前贈与の加算期間延長」と「相続時精算課税制度の基礎控除(110万)新設」(2023年度改正、2024年1月1日〜)

2023年度の税制改正大綱によって、2024年1月1日から相続税・贈与税に関する法律が大きく変わります。

大きな改正点は、「生前贈与の加算期間延長」と「相続時精算課税制度の基礎控除(110万)新設」の2つです。生前贈与の加算期間が延びる暦年課税に対して、相続時精算課税制度には基礎控除が新設されるため、相続税対策に大きな影響を及ぼします。

主な改正点を解説します。

贈与税・相続税の改正点

● 生前贈与の3年内加算ルールが7年に● 相続時精算課税制度に110万円の非課税枠が新設

● 特定贈与にかかる贈与税の非課税措置が延長

【増税】生前贈与の3年内加算ルールが7年に

今回の改正では、生前贈与の3年内加算ルールが7年に延長され、実質的な増税が決まりました。

暦年課税では、毎年110万円の基礎控除が受けられます。ただし、現行では贈与者が亡くなった際に、死亡前3年以内の贈与額(110万円以下の贈与財産も含む)を相続財産に加算しなければなりません。

今回の改正では、その加算期間が3年から7年に延長されました。ただし、死亡前4~7年前に受けた贈与に関して、総額100万円までは加算しません。

なお、上記改正が適用されるのは、2024年1月1日以後に受けた贈与に対してです。2023年12月31日までに受けた贈与には適用されません。つまり、加算期間は段階的に7年へ延長されます。

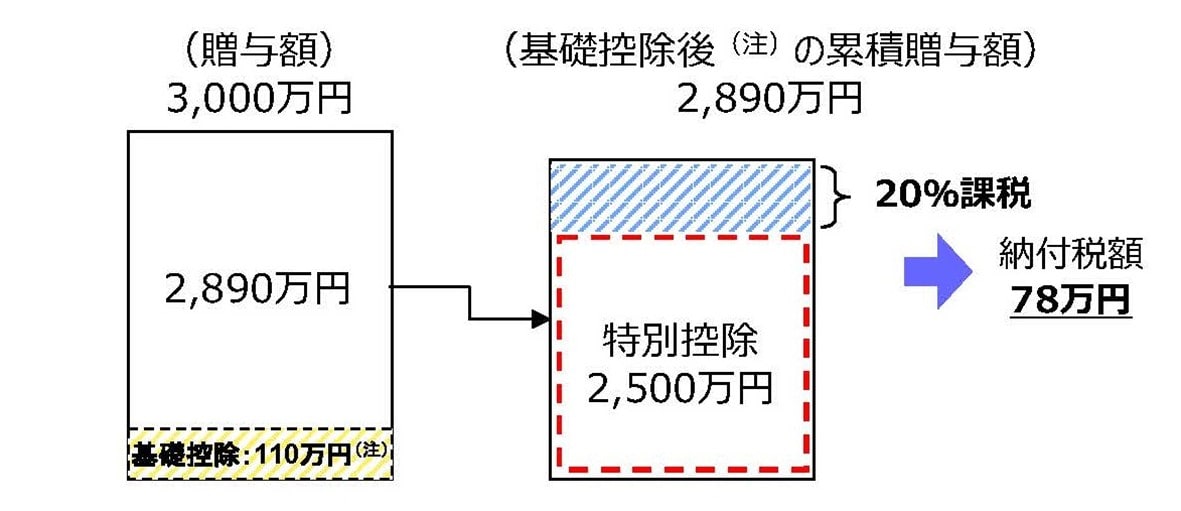

【減税】相続時精算課税制度に年110万円の非課税枠が新設

一方で、相続時精算課税制度には基礎控除(毎年)が設けられ、年110万円までは課税されないことが決まりました(2024年1月1日~)。

従来は、相続時精算課税制度を選択した場合の基礎控除はなく、少額の贈与でも贈与税の申告が必要でした。しかし、改正後は毎年110万円まで贈与税がかかりません。

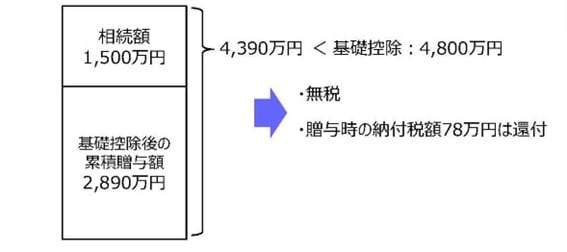

また、相続時は「基礎控除を差し引いた累計贈与額」を相続財産に加算します。

「基礎控除」を算出する際は以下の計算式を用います。

これに基づき3,000万円+(600万円 × 3人 )=4,800万円なので基礎控除額は4,800万円となります。

相続時精算課税制度では、贈与財産は全額持ち戻しでした。

持ち戻し(生前贈与加算)とは、亡くなる前に相続人に贈与された財産を相続財産に含め、相続税を課税するルールです。つまり、生前贈与された財産も相続税の対象ということです。

改正後は、基礎控除分が差し引かれるため、相続時精算課税制度を選択したほうがよいケースが増えると予想されます。

今回の改正を踏まえ、相続時精算課税制度を選択すべきかどうかを見直しましょう。

- 相続手続きトータルサポート(相続手続き+相続税申告)

- 相続税申告・納税

- 相続税の節税チェックポイント

- 相続税・贈与税改正のポイント

- 民法改正のポイント

- 相続税の仕組みと申告

- 課税対象財産

- 相続税評価額の算出

- 物納の手続き方法

- 延納の手続き方法

- 税務署がチェックしてくること

- 相続税がかかるか心配な方へ

- 相続税の計算方法

- 相続税の基礎控除/基礎控除を超えたら当事務所にお任せください

- 各種控除について

- 財産を把握し、評価する

- 宅地の評価(自分で使用している宅地)

- 借地・貸地

- 上場株式

- 取引相場のない株式

- 預貯金や公社債(金融資産)

- 生命保険・死亡退職金

- その他、相続財産

- 相続発生後の節税対策!これだけは押さえておきたい4つのポイント

- 相続税の申告を税理士に依頼する理由とは?5つのメリットを紹介

- 相続税の申告書15種類と提出先

- 【相続財産別】相続税の申告に必要な書類一覧

- 相続税申告期限がギリギリになってしまった方

- 10ヶ月以内に遺産分割&相続税申告しなかった場合

- 加算税、延滞税を納付する

- 相続税のQ&A

- 相続税申告で失敗しないためのポイント

- 相続税の失敗事例

- 税務署からの相続税についてのお尋ね/お知らせが届いた方へ

- 申告書を自分で作成したい方

- 税負担の軽減

- トータル税金対策とは